Svetska finansijska kriza 2007.

Svetska finansijska kriza 2007–2008, takođe poznata kao globalna finansijska kriza i finansijska kriza 2008, prema stanovištu mnogih ekonomista je bila najozbiljnija finansijska kriza od vremena Velike depresije iz 1930-ih.[1][2][3][4]

Počela je 2007. sa krizom na tržištu substandardnih hipoteka u Sjedinjenim Državama, i razvila se u punu međunarodnu bankarsku krizu sa kolapsom investicione banke Lehman Broders dana 15. septembra 2008.[5] Pretjerano preduzimanje rizika banaka, kao što je Lehman Broders, pomoglo je da se globalni finansijski uticaj uveća.[6] Koristile su se masivne sanacije financijskih institucija i druge palijativne monetarne i fiskalne politike kako bi se sprečio mogući kolaps svetskog finansijskog sistema. Uprkos toga došlo je do globalne ekonomske krize, velike recesije. Evropska dužnička kriza, kriza bankarskog sistema evropskih zemalja koja koriste evro, usledila je kasnije.

Godine 2010, nakon krize je usvojen zakon Doda-Franka u SAD da bi se „promovisala finansijska stabilnost Sjedinjenih Država”.[7] Bazel III standarde kapitala i likvidnosti su usvojile zemlje širom sveta.[8]

Nastanak

[уреди | уреди извор]Ova kriza se izražava u globalnim gubicima i stečajima preduzeća iz finansijskog sektora, a od kraja 2008, i velikog broja stečaja u realnoj privredi. Uzrok krize je uglavnom bio brzi pad cena nekretnina u SAD, koje su se nakon dugog razdoblja rasta cena razvile u nerealnim razmerima. Istodobno sve više i više dužnika nisu više bili u stanju da podmire obaveze kredita: delimično zbog rasta kamatne stope i delom zbog manjka prihoda. Usled na preprodaje kredita (sekjuritizacija) bankama u celom svetu, kriza se proširila u globalnu finansijsku krizu.

U početku su tim problemima bili pogođeni uglavnom substandardni krediti, koji su bili namenjeni za kreditiranje osoba s niskim dohotcima i niskim bonitetom. Mada problem sa ovim tipom kreditiranja nije uzrok krize, on je označio njen početak i prisilio je vlast SAD-a za preuzimanje kontrolu na dvema najvećim hipotekarnim bankama države. U januaru 2009. godine međunarodni monetarni fond je procenio da je svota koju treba otpisati kao gubitak bankarskog sistema na kredite hartija od vrednosti u SAD-u iznosila 2,2 milijarde dolara.

Kamatne stope

[уреди | уреди извор]

Krizi je prethodilo dugo razdoblje relativno niskih realnih i nominalnih kamatnih stopa. Međutim treba napomenuti da su kamatne stope iz 80-ih godina u svetu veće od stope rasta bruto domaćeg proizvoda, što je moglo pridoneti izuzetno dinamičnim razvoju globalnih finansijskih tržišta.

Velika novčana štednja u velikom delu sveta tražila je mogućnost isplativog uglaganja na financijskim tržištima i to je dovelo do (iz današnjeg ugla gledanja), podcenjivanja rizika ulaganja povezanog s hipotekarnim kreditima. Nakon velikog pada vrednosti deonica tokom nastanka dotkom krize središnja američka banka je radi stimulacije američke privrede snizila kamatne stope na vrlo nizak nivo. S tim niskim kamatama počeo je ubrzani rast cena nekretnina u SAD. Dodatno je delovao i spoljnotrgovinski deficit u SAD koji je bio finansiran novčanim sredstvima tržišta kapitala.

Kina je značajne delove viška prihoda od izvoza ulagala u hartije od vrednosti Sjedinjenih Država, što je snizilo efektivnu godišnju kamatnu stopu državnih hartija od vrednosti. Politika niskih kamatnih stopa je sprovedena takođe u velikom delu drugih industrijski razvijenih zemalja.

Proširenje kreditiranja

[уреди | уреди извор]Zbog niske kamatne stope osobama s nižim prihodima bilo je omogućeno da priušte kupovinu kuće. Bodrene takvom politikom, banke su odobravale kredite sa promenjivom kamatnom stopom zajmoprimcima s umerenim rejtingom. Zbog niske kamatne stope, rate su u početku bile male. Rizik od povišenja kamatne stope snosili su dužnici, čega oni često nisu bili svesni pri dizanju kredita.

Zbog rasta potražnje, rasle su cene nekretnina. Banke su koristile taj razvoj da bi dužnicima nudile dodatne kredite. Uz stalni rast cena nekretnina, u slučaju nesolventnosti dužnika, kredit je banka mogla namiriti iz prodaje imovine uz višu tržišnu vrednost. Banke su se osećale sigurnima, a uz rast cena dužnici su verovali, da u hitnim slučajevima mogu preprodati nekretninu sa dobitkom i vratiti dug hipoteke.

Gradnja velikoga broja nekretnina dovela je do preporoda građevinarstva i rasta potrošačke potražnje.

Pad vrednosti nekretnina

[уреди | уреди извор]Usporavanje privrede SAD-a od 2005. godine, te naknadno povećanje kamatne stope središnje američke banke na do 5,25% u junu 2006 je izazvalo lančanu reakciju. Zajmoprimaoci sa niskim dohodcima nakon povećanih stopa promenjivih kredita nisu više mogli da vrate hipoteke i morali su da prodaju svoje kuće. Rastući broj nekretnina u prodaji, koji je kulminirao u julu 2006, doveo je do pada vrednosti nekretnina. Nesolventnost dužnika je tada dovela banke i investitore do gubitaka. U proleće 2007. u Sjedinjenim Državama nekoliko desetaka banaka, koje su bile specijalizovane za finansiranje ove vrste kredita nekretnina, predale su zahtev za stečaj.

Kriza poverenja na međunarodnim tržištu kapitala

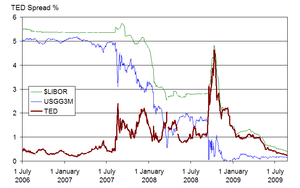

[уреди | уреди извор]Stečaj preduzeća Lehman Broders 15. septembru 2008. godine je doveo do vrste paralize svetskog međubankovnog tržišta.

Koordinirani odgovor središnjih banaka

[уреди | уреди извор]Od decembra 2007. godine Evropska središnja banka je ponudila više od 180 milijardi dolara za ublažavanje finansijskih napetosti. Dana 8. oktobra 2008. sedam od vodećih banaka, uključujući Banku Engleske i Švajcarsku nacionalnu banku smanjile su kamatne stope. Evropska središnja banka smanjila je 6. novembra 2008. kamatnu stopu na 3,25%.

Predlozi za reforme država G-20

[уреди | уреди извор]Dana 14. novembra 2008. održan je u Vašingtonu prvi sastanak na vrhu (plus Holandija i Španija)sa svrhom savetovanja o utvrđivanju osnova za reformu međunarodnog finansijskog tržišta. Smatralo se da je u zajedničkom interesu da se pronalađu međunarodnih propisi putem kojih bi se izbeglo ponavljanja takve krize. Katalog sa približno 50 pojedinačnih mera je usvojen. Set od 28 tih pojedinačnih predloga je usvojen 31. marta 2009. Učesnici su se zalagali za načela slobodnog tržišta, te otvoreno i delotvorno regulisano poslovanje na finansijskim tržištima. Između ostalog dogovorene su sledeće mere:

- Veći nadzor agencija za rejting,

- Veću regulaciju spekulativnih hedž fondova i drugih prethodno neuređenih finansijskih proizvoda,

- Definicija evaluacije standarda za složene finansijske proizvode,

- Povećanje tampon kapitala financijske institucije

- Usklađivanje i revizija računovodstvenih pravila,

- Zaštita od nelojalne konkurencije u poreznim oazama,

- Osnaživanje Međunarodnog monetarnog fonda

- Bolja zaštita potrošača kroz transparentne informacije.

Svaka zemlja učesnica pristaje da prenese mere u nacionalno zakonodavstvo.

Posledice za kasniji ekonomski rast

[уреди | уреди извор]„Napredne” ekonomije su predvodile globalni ekonomski rast pre finansijske krize, dok su „nastajuće” i „razvijajuće” ekonomije zaostale za njima. Kriza je preokrenula ovaj odnos.[9] Međunarodni monetarni fond je utvrdio da su „napredne” ekonomije činile samo 26,5% globalnog rasta GDP (PPP) dok su preostale ekonomije sačinjavale 73,5% globalnog rasta GDP (PPP) od 2007. do 2017.[10]

U tabeli su imena nastajućih i razvijajućih ekonomija prikazana zadebljanim fontom, dok su imena razvijenih ekonomija napisana normalnim fontom.

| Ekonomija | Inkrementalni GDP (milijardi u USD)

| ||||||||

|---|---|---|---|---|---|---|---|---|---|

| (01) |

14.147

| ||||||||

| (02) |

5.348

| ||||||||

| (03) |

4.913

| ||||||||

| (—) |

4.457

| ||||||||

| (04) |

1.632

| ||||||||

| (05) |

1.024

| ||||||||

| (06) |

1.003

| ||||||||

| (07) |

984

| ||||||||

| (08) |

934

| ||||||||

| (09) |

919

| ||||||||

| (10) |

744

| ||||||||

| (11) |

733

| ||||||||

| (12) |

700

| ||||||||

| (13) |

671

| ||||||||

| (14) |

566

| ||||||||

| (15) |

523

| ||||||||

| (16) |

505

| ||||||||

| (17) |

482

| ||||||||

| (18) |

462

| ||||||||

| (19) |

447

| ||||||||

| (20) |

440

| ||||||||

|

Dvadeset najvećih ekonomija po njihovom doprinosu rastu globalnog GDP (PPP) (2007–2017)[11] | |||||||||

Reference

[уреди | уреди извор]- ^ „Two top economists agree 2009 worst financial crisis since great depression; risks increase if right steps are not taken”. Reuters. 27. 2. 2009. Архивирано из оригинала 12. 2. 2010. г. Приступљено 10. 11. 2015.

- ^ Eigner, Peter; Umlauft, Thomas S. (1. 7. 2015). „The Great Depression(s) of 1929–1933 and 2007–2009? Parallels, Differences and Policy Lessons”. MTA-ELTE Crisis History Working Paper No. 2: Hungarian Academy of Science. SSRN 2612243

.

.

- ^ Eichengreen; O'Rourke. „A tale of two depressions: What do the new data tell us?”. VoxEU.org. Приступљено 22. 2. 2016.

- ^ Temin, Peter (2010). „The Great Recession & the Great Depression”. Daedalus. 139 (4): 115—124. doi:10.1162/DAED_a_00048.

- ^ Williams, Mark (12. 4. 2010). Uncontrolled Risk. McGraw-Hill Education. ISBN 978-0-07-163829-6.

- ^ Williams, Mark (12. 4. 2010). Uncontrolled Risk. McGraw-Hill Education. стр. 213. ISBN 978-0-07-163829-6.

- ^ Pub.L. 111–203

- ^ „Monitoring adoption of Basel standards”. Bank for International Settlements. Приступљено 2. 2. 2016.

- ^ Hasmath, Reza, ур. (2015). Inclusive Growth, Development and Welfare Policy: A Critical Assessment. Routledge. ISBN 978-1-138-84079-9.

- ^ „International Monetary Fund, World Economic Outlook Database, April 2018: GDP list of countries. Data for the year 2007-2017”. Imf.org. Приступљено 30. 8. 2018.

- ^ Figures from the April 2018 update of the International Monetary Fund's World Economic Outlook Database. Figure for EU, accessed August 30, 2018. Figures for the countries of the world, accessed August 30, 2018.

Literatura

[уреди | уреди извор]- Swiss National Bank: Quartalsheft 3/2008

- Ujedinjeni narodi: The Interactive Panel of the United Nations General Assembly on the Global Financial Crisis. United Nations Headquarters, 30. Oktober 2008.

- Međunarodni monetarni fond: World Economic Outlook April 2008, Housing and the Business Cycle. (PDF, englisch)

- OECD Financial Market Trends: The Subprime Crisis: Size, Deleveraging and Some Policy Options. 2008, ISSN 0378-651X

- Mercille, J. & Murphy, E., 2015, Deepening neoliberalism, austerity, and crisis: Europe's treasure Ireland, Palgrave Macmillan, Basingstoke.

- Fried, Joseph (2012). Who Really Drove the Economy into the Ditch?. New York: Algora Publishing. ISBN 978-0-87586-942-1..

- Wallison, Peter, Bad History, Worse Policy (Washington, D.C.: AEI Press). 2013. ISBN 978-0-8447-7238-7..

- Awasthi, Sharad (2012). The Global Financial Crisis is NOT Financial: Quality of Information in Question. ISBN 978-1479312818..

- Koller, Cynthia A. (2012). White Collar Crime in Housing: Mortgage Fraud in the United States. El Paso, TX: LFB Scholarly. ISBN 978-1593325343..

- Kotz, David M. The Rise and Fall of Neoliberal Capitalism. Harvard University Press. 2015. ISBN 9780674725652..

- Patterson, Laura A., & Koller, Cynthia A. Koller "Diffusion of Fraud Through Subprime Lending: The Perfect Storm." In Mathieu Deflem (ed.) Economic Crisis and Crime (Sociology of Crime Law and Deviance, Volume 16). . Emerald Group Publishing. 2011. pp. 25-45. ISBN 9780857248022.

- Pezzuto, Ivo Predictable and Avoidable: Repairing Economic Dislocation and Preventing the Recurrence of Crisis, Publisher: Gower Pub Co; New edition. 2013. ISBN 978-1-4094-5445-8..

- Konecny Ladis (2013). Stocks and Exchange – the only Book you need. ISBN 9783848220656., "Great financial crisis 2007–2009", chapter 17.

- Prins, Nomi (2018). Collusion: How Central Bankers Rigged the World. Nation Books. ISBN 978-1568585628.

Spoljašnje veze

[уреди | уреди извор]- Financial crisis of 2007–2008

- Suntheim, Felix, "Managerial Compensation in the Financial Service Industry"

- A Recipe for the Financial Crisis – An explanation of the factors that caused the 2008 Financial Crisis, including a Timeline of Events from 2000.

- US Financial Crisis Inquiry Commission

- US Senate – Anatomy of a financial collapse Архивирано на сајту Wayback Machine (18. април 2011)- an Investigations Subcommittee report on the mortgage market

- Times of Crisis – Reuters: Multimedia interactive charting the year of global change

- "Inside the Meltdown" – PBS Frontline documentation including additional background article and in depth interviews

- "Money, Power & Wall Street" – PBS Frontline documentation including additional background article and in depth interviews

- Stewart, James B., "Eight Days: the battle to save the American financial system", The New Yorker magazine, September 21, 2009. pp. 58–81. Summarizing September 15–23, 2008, with interviews of Paulson, Bernanke, and Geithner by James Stewart

- Credit Crisis—The Essentials topic page from The New York Times

- How nations around the world are responding to the global financial crisis from PBS

- In depth: Global financial crisis from the Financial Times

- Timeline: Global credit crunch Published in BBC News on October 6, 2008.

- Financial Crisis-IMF

- Global Financial Crisis impact on insurance industry (infographic) Архивирано на сајту Wayback Machine (6. новембар 2012)

- Financial Crisis-World Bank Group

- -{The Global Economic Crisis: Challenges for Developing Asia and ADB's Response – Asian Development Bank v

- "What Caused the Crisis": A collection of papers at the Federal Reserve Bank of St. Louis

- Lectures by Ben Bernanke to an economics class at George Washington University March 2012

- "Chairman Ben Bernanke Lecture Series Part 1" Recorded live on March 20, 2012 10:35 am MST

- "Chairman Ben Bernanke Lecture Series Part 3" Recorded live on March 27, 2012 10:38 am MST

- "Three myths that sustain the economic crisis" blog by The Guardian's economics editor

- Federal Reserve Bank of St. Louis' Financial Crisis Timeline of key events and actions surrounding the crisis